住宅取得資金

住宅購入は人生の三大支出の1つと言われ、大きなお金が動くと同時に住宅ローンを組むと、その後長期にわたって返済がスタートすることになります。無理のない住宅購入をするにはどう資金計画すればいいか、ヒントをお届けします。

住宅取得時の子育て支援について

マイホームの購入を検討中の方もいらっしゃると思います。子育て世帯であれば利用できる支援策をご紹介します。

ローンを組んで住宅を取得する場合、現在は最大13年間「住宅ローン減税」が受けられ、各年末の住宅ローン残高の0.7%が所得税や住民税から差し引かれます。

令和6年度の税制改正により、2024年1月以降に建築確認を受けた新築住宅は省エネ基準に適合することが控除条件となり、借入限度額も現行より引き下げられます。しかし、夫婦のどちらかが40歳未満、あるいは19歳未満の子供がいる世帯に限っては、住宅性能により最大5000万円の限度額が維持されることになりました。

また、全期間固定金利のフラット35も、24年2月から「子育てプラス」を新たに導入し、子供どもの数や住宅性能、地域などによって加算されたポイントに応じて金利の引き下げを行い、最大年1%の金利引き下げ(当初5年間)を受けることができるようになります。

住宅購入は大きなイベントですので、子育て世帯だから使えるこうした制度を、まずはチェックしてみましょう。

2024年(令和6年)3月15日(金曜日) 北海道新聞 お金と暮らし 学びのテラス 掲載

住宅ローンを組むポイント

長期金利の上昇傾向が続く中、「今のうちに住宅を購入しておこう」と考えている方も多いと思います。住宅ローンを組むためには①借入額②金利③返済期間の三つについて考える必要があります。

借入可能額は、住宅金融支援機構などのウェブサイトで年収や返済額などを入力すれば試算できますので、利用すると便利です。

例えば、これからお子さんに教育費がかかるご家庭の場合は、年間の返済額は年収の20%以内だと家計に無理がありません。年収600万円なら年間返済額は120万円となり、毎月の返済額は100万円です。金利1.6%、返済期間30年として単純に試算すると、借入可能額は2857万円となり、これに頭金を加えた金額が、無理なく購入できる住宅価格となります。

この金額と比較して、希望する住宅の価格が高すぎると感じたら、頭金をある程度ためるまで住宅購入を見送るか、新築だけでなく中古住宅にも目を向けて物件を探すという選択肢も検討してみましょう。

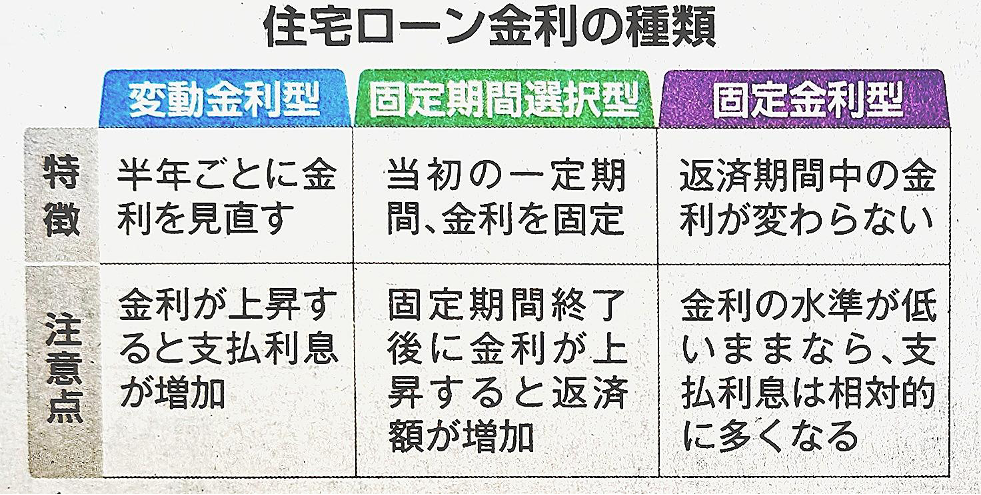

住宅ローンの金利は大きく分けて3種類あります。これまでは金利の低さから変動金利型や固定期間選択型が人気でしたが、金利上昇傾向を背景に固定金利型を検討する人が増えています。返済は長期にわたるので、それぞれの特徴や将来の金利変動リスクを考慮して決めましょう。親の世代の住宅ローン金利が何だったのか聞くのも参考になります。

返済期間については、長期で組んでも最後は退職金で返済すればいいと考えがちですが、退職金は老後の生活を支える大切なお金です。これを減らさないよう、なるべく働いているうちに完済するのが理想です。

共働き世帯の増加に伴い、収入を合算してローンを組む家庭が多くなりました。出産や親の介護など、今後家族を取り巻く環境に変化があった時にはどうするか、事前に話し合っておくとよいでしょう。

2022年(令和4年)5月31日(火曜日) 北海道新聞 おうちの経済 掲載